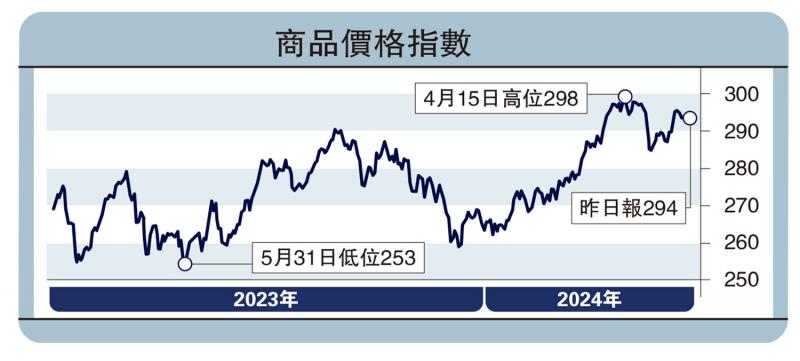

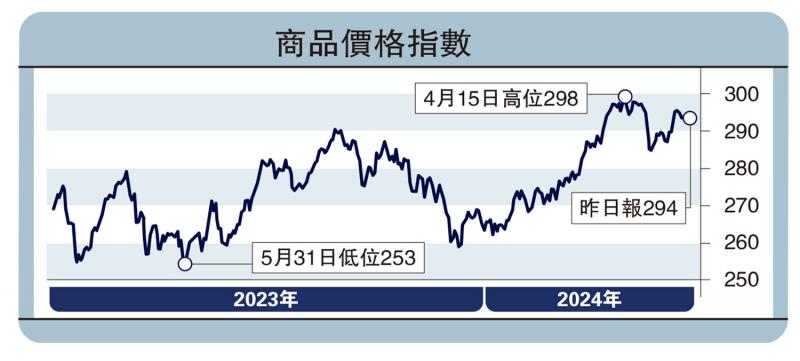

圖:商品價(jià)格指數(shù)

5月以來���,中國(guó)地產(chǎn)政策松綁、美國(guó)降息預(yù)期升溫�,成為大宗商品漲價(jià)的催化劑,黑色系���、有色金屬���、貴金屬價(jià)格普遍上漲�����。但上周受美聯(lián)儲(chǔ)紀(jì)要釋放的鷹派信號(hào)�����,前期快速上漲的銅���、黃金、白銀價(jià)格紛紛回調(diào)�����。向前看�����,筆者預(yù)計(jì)下半年美聯(lián)儲(chǔ)降息仍是大概率事件��,有色、黃金價(jià)格下跌更多是預(yù)期搶跑后的回調(diào)�����,長(zhǎng)期趨勢(shì)仍然向上����。

總體來看,大宗商品漲價(jià)的驅(qū)動(dòng)力主要來自于以下幾點(diǎn):

首先�,全球制造業(yè)進(jìn)入?復(fù)蘇周期,是本輪大宗商品漲價(jià)的主要牽引����。2023年三季度,中美制造業(yè)PMI(采購(gòu)經(jīng)理人指數(shù))同步回升��,國(guó)內(nèi)外大宗商品同步上漲�����。今年4月開始��,市場(chǎng)再度交易全球制造業(yè)?復(fù)蘇邏輯���。

近期航運(yùn)指數(shù)快速上漲,指向海外制造業(yè)需求重啟,帶動(dòng)國(guó)內(nèi)出口回暖���。地產(chǎn)鏈����、紡織�、電子產(chǎn)品是目前美國(guó)主要的補(bǔ)庫(kù)領(lǐng)域?����?紤]到美國(guó)房地產(chǎn)供給持續(xù)短缺���、制造業(yè)回流支撐投資需求����,本輪美國(guó)制造業(yè)補(bǔ)庫(kù)持續(xù)性較強(qiáng)�����。參照以往主動(dòng)補(bǔ)庫(kù)持續(xù)一年半左右的規(guī)律�,或延續(xù)至明年上半年。

其次��,美聯(lián)儲(chǔ)下半年仍有可能開啟降息。從經(jīng)濟(jì)基本面來看���,目前美國(guó)消費(fèi)轉(zhuǎn)弱跡象持續(xù)加強(qiáng)�,表明高利率確實(shí)已在削弱美國(guó)經(jīng)濟(jì)動(dòng)能�����。從趨勢(shì)看��,2024年4月�����,美國(guó)零售環(huán)比增速降至0%���,3月����、2月分別為0.65%����、0.70%���,指向美國(guó)消費(fèi)正在逐級(jí)降溫��。

美國(guó)消費(fèi)數(shù)據(jù)走弱背后是居民部門購(gòu)買力的下降�。一則,超額儲(chǔ)蓄支撐走弱�����。舊金山聯(lián)儲(chǔ)的最新研究顯示����,到今年3月,美國(guó)居民的超額儲(chǔ)蓄已經(jīng)耗盡����。二則,收入端已在降速����,居民儲(chǔ)蓄率降至低位。美國(guó)去年通過減稅變相增加居民收入���,今年財(cái)政支出力度開始放緩��,隨著納稅人補(bǔ)繳稅款�����、個(gè)稅稅檔調(diào)整增幅回落�����,對(duì)居民收入的貢獻(xiàn)轉(zhuǎn)向拖累�����。今年一季度美國(guó)居民可支配收入同比增速下降��,從去年四季度的6.9%降至4.1%���?�;诖?,預(yù)計(jì)后續(xù)美聯(lián)儲(chǔ)將很難保持強(qiáng)硬態(tài)度���。

從通脹情況來看���,盡管通脹水平仍然偏高,但上行風(fēng)險(xiǎn)有所減弱�����。

一方面����,2月以來油價(jià)上漲成為推動(dòng)CPI環(huán)比反彈的一大因素。4月初���,中東地緣沖突加劇���,推動(dòng)油價(jià)快速上漲,但4月中旬以來���,中東沖突整體往可控方向發(fā)展����,帶動(dòng)全球油價(jià)震蕩下行���。從供需基本面來看����,二季度美國(guó)商業(yè)原油出現(xiàn)反季節(jié)性累庫(kù)���,且5月以來EIA(美國(guó)能源信息署)��、IEA(國(guó)際能源署)等機(jī)構(gòu)下調(diào)原油需求預(yù)測(cè)���。供給方面�����,油組+減產(chǎn)延續(xù)��,但進(jìn)一步壓縮產(chǎn)量的概率減小����?��?傮w上說�,原油供需基本面偏弱����,預(yù)計(jì)三季度原油需求旺季到來后,油價(jià)將上漲��。

另一方面,美國(guó)通脹長(zhǎng)期韌性主要來自于服務(wù)部門��。目前來看�,隨著居民消費(fèi)需求放緩、勞動(dòng)力成本壓力緩和�,服務(wù)通脹也開始回落。4月���,剔除住房外的服務(wù)價(jià)格環(huán)比增速大幅降至0.2%,3月和2月分別為0.8%���、0.6%��。若勞動(dòng)力市場(chǎng)延續(xù)疲弱��,有助于緩解通脹上行風(fēng)險(xiǎn)����。

從政治角度看����,大選前拜登內(nèi)閣的降息意愿更迫切,為了刺激經(jīng)濟(jì)和股市��,大選前的9月是降息的合適窗口期���。近期增加關(guān)稅����、投放汽油儲(chǔ)備等措施,均服務(wù)于拜登大選����。

全球面臨能源轉(zhuǎn)型

再次,中國(guó)財(cái)政支出提速���,對(duì)基建投資需求形成支撐�。進(jìn)入4月后�,財(cái)政發(fā)力速度明顯加快,4月公共財(cái)政支出單月同比增速升至6.1%�����,3月為-2.9%�����,主要與增發(fā)國(guó)債項(xiàng)目加快落地有關(guān)�����。5月以來,專項(xiàng)債發(fā)行節(jié)奏明顯提速��,且超長(zhǎng)期特別國(guó)債也步入發(fā)行期����,將對(duì)后續(xù)需求側(cè)形成支撐。

而近期地產(chǎn)政策松綁���,利好地產(chǎn)竣工和后周期板塊,對(duì)房地產(chǎn)銷售和投資提振效果仍需進(jìn)一步觀察����,表現(xiàn)為玻璃、純堿價(jià)格漲幅明顯高于螺紋鋼等黑色商品價(jià)格�。房地產(chǎn)“一攬子”優(yōu)化方案,一則在供給層面��,通過地方政府收儲(chǔ)提供保障性住房����,但從目前資金體量來看,對(duì)于全國(guó)新房庫(kù)存的化解仍顯不足�;二則在需求層面,降低首付比例和貸款利率,重心在于釋放居民住房需求����,提高居民加杠桿空間。但居民購(gòu)房需求的釋放與否�����,取決于居民收入預(yù)期以及對(duì)未來房?jī)r(jià)預(yù)期���,短期內(nèi)難以出現(xiàn)方向性變化��。

最后�,從結(jié)構(gòu)來看�,國(guó)內(nèi)新舊動(dòng)能切換、全球能源轉(zhuǎn)型等長(zhǎng)期邏輯��,使得本輪制造業(yè)?復(fù)蘇周期中����,銅價(jià)彈性明顯擴(kuò)大,而原油價(jià)格表現(xiàn)相對(duì)平淡����。

與以往制造業(yè)周期不同的是����,當(dāng)前全球進(jìn)入新一輪產(chǎn)業(yè)革命��,新能源和AI產(chǎn)業(yè)鏈擴(kuò)張�����,使得銅長(zhǎng)期需求預(yù)期不斷強(qiáng)化��,供給側(cè)短缺進(jìn)一步放大價(jià)格彈性���,而原油需求則面臨新能源產(chǎn)業(yè)帶來的替代風(fēng)險(xiǎn)���,溢價(jià)空間相對(duì)有限��。

京公網(wǎng)安備11010502037337號(hào)

京公網(wǎng)安備11010502037337號(hào)